Sachdividende The Swatch Group 2022

Tipps & Finanzkennzahlen

Die Swatch Gruppe ist ein international bekanntes Unternehmen und passt auch perfekt in die Serie über Sachdividenden. Denn die Aktionärinnen und Aktionäre der The Swatch Group AG erhalten jedes Jahr eine Uhr! Selbstverständlich handelt es sich hierbei nicht um eine Uhr des Kalibers von Omega – das Zugpferd unter den Marken der Swatch Group. Aber dennoch ist die Uhr eine schöne Geste, auf welche sich Aktionärinnen und Aktionäre freuen können.

In diesem Blogbeitrag geht es um das Unternehmen Swatch und vor allem darum, wie ihr selbst in Zukunft eure eigene Aktionärsuhr erhalten könnt. Wer die Uhr im 2022 verpasst hat, kann diese hier bei der Verlosung gewinnen!

Wie in den vorherigen Blogbeiträgen zur Jungfraubahn Holding AG, CALIDA AG und der Bell Food Group AG werde ich euch auch durch einige ausgewählte Finanzkennzahlen führen – wie ich das auch in der Vermögensverwaltung tue, bevor ich in ein Unternehmen investiere.

ACHTUNG Verlosung nicht verpassen!

Ich verlose hier meine Swatch Aktionärsuhr 2022! Natürlich NEU & originalverpackt:

Die Uhr wurde aus dem neuartigen Bioceramic gefertigt. Dabei handelt es sich um einen Mix aus Keramik und Biokunststoff.

Auch die neuen Uhren der MOONSWATCH-KOLLEKTION von der Kooperation zwischen Swatch und Omega sind aus diesem Biokunststoff gefertigt.

Um an der Verlosung teilzunehmen, könnt ihr hier im Blogbeitrag einfach ganz nach unten scrollen. Dort findet ihr die Teilnahmebedingungen.

The Swatch Group

Die Marke Swatch ist neben Rolex eine der bekanntesten Uhrenmarken der Schweiz. Weniger bekannt ist jedoch das ganze Uhren Universum, welches die Swatch Group unter sich vereint. Die folgende Übersicht zeigt die Markenwelt der Swatch Group:

Quelle: The Swatch Group

Die drei umsatzstärksten Marken der Swatch Group für das Jahr 2021 waren:

- Omega: 2.2 Milliarden Schweizerfranken – die Nr. 3 nach Rolex (1) und Cartier (2)

- Longines: 1.5 Milliarden Schweizerfranken – die Nr. 5 nach Audemars Piguet (4)

- TISSOT: 1 Milliarden Schweizerfranken – die Nr. 8 nach Patek Philippe (6) und Richard Mille (7)

Auf der folgenden Tabelle von Uhren Kosmos könnt ihr die Entwicklung der Schweizer Uhrenindustrie in den vergangenen fünf Jahren sehr schön sehen:

Da die Swatch Group keine Umsätze pro Marke veröffentlicht, beruhen die Zahlen auf Schätzungen aus Studien von Morgan Stanley und der Beratungsfirma LuxeConsult.

Den Umsatz der gesamten Swatch Gruppe kann man selbstverständlich im Jahresbericht nachlesen. Im Jahr 2021 konnte The Swatch Group einen Nettoumsatz von 7.3 Milliarden Schweizerfranken erwirtschaften. Hier findet ihr den Jahresbericht 2021 direkt zum Herunterladen:

Download Geschäftsbericht Swatch 2021

Die Aktien der Swatch Gruppe

Auch die Aktien der Swatch Group stürzten Anfang 2020 in den Keller. Am 17. Januar 2020 wurde die Swatch Namenaktie (ISIN CH0012255144) noch für 51.80 Schweizerfranken an der Börse gehandelt. Zwei Monate später, am 16. März 2020, bekam man für Swatch Namenaktien nur noch läppische 31.10 Schweizerfranken. Stolze 40 % weniger als noch Mitte Januar. Danach setzten die Swatch Aktien zu einer beeindruckenden Erholung an. Auf dem Hoch am 8. Juni 2021 lag der Schlusskurs bei erstaunlichen 64.10 Schweizerfranken – also unglaubliche 106 % über dem Tiefstkurs vom März 2020.

Die Erholung hielt jedoch nicht lange an. Im Jahr 2022 ging der Aktienkurs der Swatch Aktien wieder deutlich zurück. Heute liegt sie bei rund 45 Schweizerfranken. In den letzten beiden Jahren von Anfang 2020 bis Anfang 2022 konnte sich die Swatch Aktie kaum erholen und strapazierte dafür die Nerven der Aktionärinnen und Aktionäre aufs Äusserste. Im Vergleich zum letzten Höchstkurs von 64.10 Schweizerfranken wird sie jetzt rund 30 % günstiger gehandelt. Die Aktien von Swatch waren schon immer stark zyklisch und hohe Kursschwankungen gehören für Aktionärinnen und Aktionäre der Swatch Group einfach dazu. Man sollte es so wie die Familie Hayek – welche einen Grossteil der Aktien hält – machen und sich nicht allzu viel um die Launen der Börse kümmern, wenn man Swatch Aktien langfristig hält.

Als Vermögensverwalter mit einer Value- & Momentum-Strategie versuche ich Unternehmen günstig zu kaufen, welche ein hohes Preismomentum aufweisen. Swatch ist zwar einiges günstiger geworden, aber das Momentum geht aktuell noch in eine ungute Richtung – es braucht hier also Nerven wie Drahtseile.

Im nächsten Abschnitt komme ich auf die Aktionärsuhr von Swatch zu sprechen und wie es mir mit der Aktie der Swatch Group ergangen ist.

Aktien, Dividenden & Zeitmesser

Meine Achterbahnfahrt mit der Swatch Namenaktie startete vor etwa 2 Jahren am 31. August 2020. Ich bezahlte 35.64 Schweizerfranken – also bereits 14.60 % mehr, als man beim Tiefstkurs im März 2020 bezahlt hätte. Im Nachhinein hatte ich bis jetzt mit dem Einstiegspreis noch einigermassen Glück: Es hätte einiges schlimmer und teurer sein können – wenn ich beim Hoch von 64.10 Schweizerfranken rein wäre. Plus hätte ich dann auch die Aktionärsuhr im Mai 2021 nicht erhalten – es wäre ein Desaster auf ganzer Linie gewesen.

Zum Glück kam alles anders: Ich bezahlte also die 35.64 Schweizerfranken im August 2020 und erhielt im 2021 und 2022 die heiss begehrte Aktionärsuhr. Nun stellte ich mir die Frage, was die Uhr denn neben dem sentimentalen Wert an Barem einbringen könnte? Das ist nicht ganz einfach zu beziffern – vergleichbare Swatch Uhren gibt es für über 100.- Schweizerfranken zu kaufen. Aber für diesen Preis bekomme ich die Uhr niemals selbst verkauft. Realistischer sind hier vergleichbare Angebote auf Auktionsplattformen wie Ricardo.ch – dort wird sie meistens zwischen 30.- und 60.- Schweizerfranken angeboten. 30.- Schweizerfranken scheint mir ein realisierbarer Wert und deshalb habe ich diesen in der Tabelle meiner Milchbüchleinrechnung unten übernommen.

Zusätzlich zu den Aktionärsuhren wurden sowohl im 2021 als auch im 2022 Dividenden von CHF 0.70 und 1.10 Schweizerfanken pro Aktie ausbezahlt. Dies trotz schwierigen Geschäftsgangs wegen Corona, Krieg und Sanktionen in wichtigen Absatzmärkten von Swatch.

Wie ihr das schon von meinen anderen Beiträgen aus der Serie zu Sachdividenden kennt, habe ich eine kleine Tabelle erstellt. Dort habe ich mir den Spass gemacht auszurechnen, was denn bei dieser Investition herausgekommen ist. Anders als bei CALIDA – wo man erst ab 20 Aktien den Pyjama erhält – braucht es bei Swatch nur eine einzige Namenaktie oder eine Inhaberaktie. Die Inhaberaktie ist aber fast 5.5 Mal teurer und es ist mühsamer, an die Uhr ranzukommen: Man kann sich nicht einfach in ein Namenregister eintragen lassen, sondern muss eine Haltebestätigung von der Depotbank an Swatch schicken. Dafür fällt natürlich die Dividende auch 5.5 Mal höher aus.

Hier also meine Tabelle mit der Übersicht über die Erträge aus dem Swatch-Investment inklusive Aktionärsuhr:

| Datum | Ereignis | CHF pro Aktie | Rendite in % |

|---|---|---|---|

| 31. August 2020 | Kauf | 35.64 | |

| 18. Mai 2021 | Dividende | 0.70 | 1.96 % |

| Juni 2021 | Aktionärsuhr 2021 | 30.00* | 84.18 % |

| 31. Mai 2022 | Dividende | 1.10 | 3.10 % |

| Juni 2022 | Aktionärsuhr 2022 | 30.00* | 84.18 % |

| 1. September 2022 | Aktienkurs | 42.00 | |

| 3. Juli 2022 | Kursgewinn pro Aktie | 6.36 | 17.85 % |

| Dividendenerträge | 1.80 | 5.10 % | |

| Total Erträge CHF | 8.16 | 22.90 % | |

| Total Wert Aktionärsuhren | 60 | 168.35 % | |

| Total Erträge inkl. Aktionärsuhren | 68.16 | 94.94 % | |

| Verlosung Aktionärsuhr | -30.00 | -84.18 % | |

| Gesamtrendite pro Aktie | 38.16 | 107.10 % | |

| Gesamtrendite pro Jahr – Haltedauer 2 Jahre | 43.90 % |

*= Wert Uhr 30.- / 1 Aktie

Anleitung Aktionärsuhr Swatch

Tipps, wie ihr am einfachsten zur Aktionärsuhr von Swatch kommt:

- Swatch Namenaktien kaufen: Die Aktien der Swatch Gruppe werden an der Schweizer Börse gehandelt. ACHTUNG – es gibt Namenaktien (UHRN) und Inhaberaktien (UHR). Ihr findet die Namenaktien unter der ISIN: CH0012255144 – aktuell kostet eine Namenaktie rund 42 Schweizerfranken.

- Ins Namenregister eintragen lassen: Damit Swatch weiss, dass ihr Inhaberin oder Inhaber der Aktien seid, lasst ihr euch ins Namenregister eintragen – so erhaltet ihr die Unterlagen zur schriftlichen oder elektronischen Vertretung automatisch. Wie das geht, ist von Bank zu Bank unterschiedlich: Oft gibt es eine Funktion, mit der man sich im E-Banking direkt eintragen lassen kann. Am besten erkundigt ihr euch direkt bei eurer Bank oder eurem Broker.

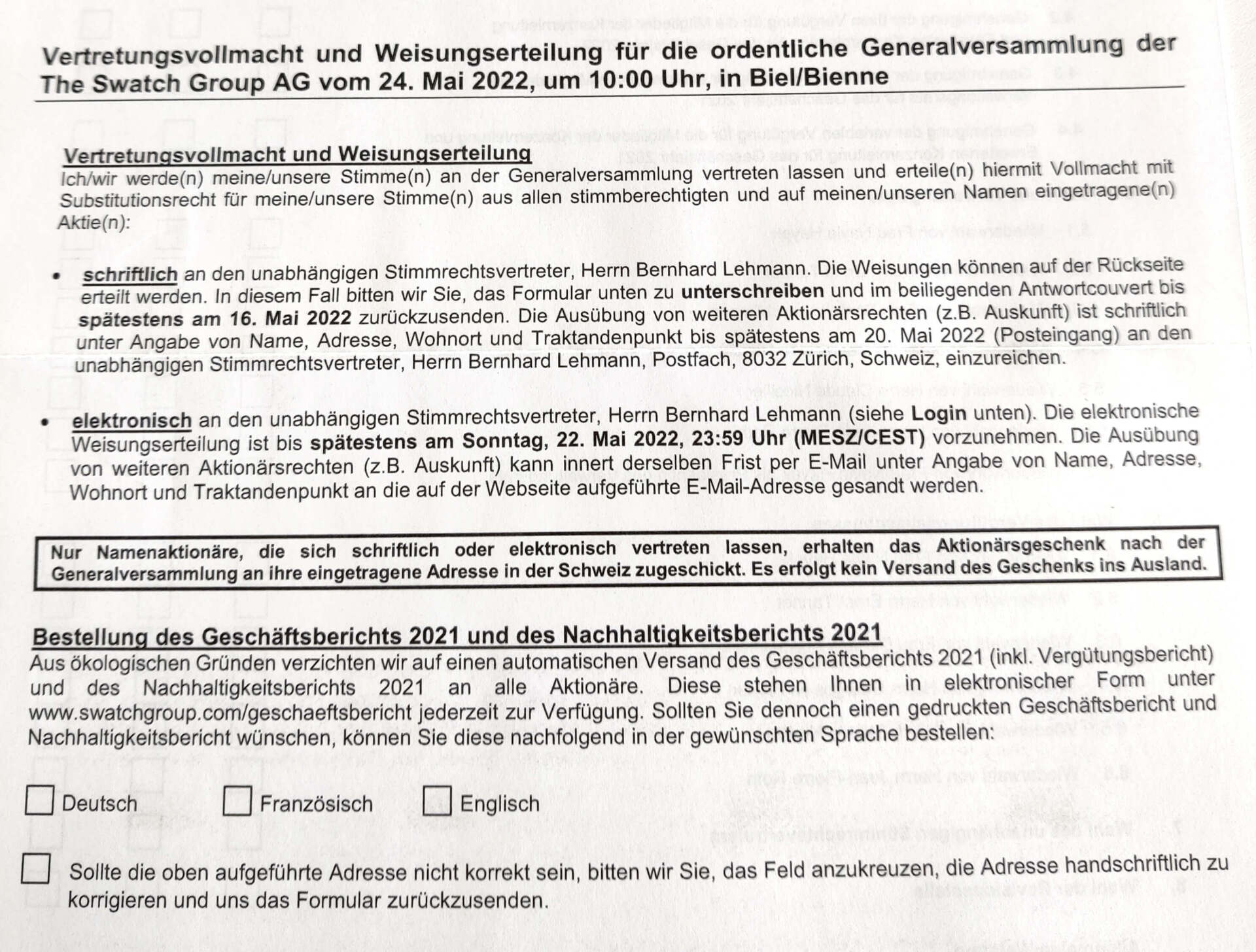

- Vertretungsvollmacht und Weisungserteilung: Meist im Mai erhaltet ihr von der Swatch Group ein Schreiben. Dort könnt ihr dem unabhängigen Stimmvertreter eure Vertretungsvollmacht und Weisungen erteilen. Wenn ihr dies gemacht und an die Swatch Gruppe zurückgeschickt habt, erhaltet ihr nach der Generalversammlung das Aktionärsgeschenk zugeschickt.

Aktionärsuhr 2022

Aktionärsuhr 2021

Ausgewählte Kennzahlen

The Swatch Group

Als Vermögensverwalter schaue ich mir immer die Finanzkennzahlen eines Unternehmens an. Am besten analysiert man ein Unternehmen aus verschiedenen Blickwinkeln. Zum einen gibt es die qualitative und zum anderen auch die quantitative Analyse. Im nächsten Teil gehe ich vor allem auf die quantitative Seite ein und habe einige Kennzahlen der Swatch Group für euch aufbereitet. Bei meiner täglichen Tätigkeit als Vermögensverwalter arbeite ich für meine Value- und Momentum Strategie genau mit diesen Kennzahlen. Sie sind ein guter Startpunkt – auch wenn in die Analysen noch zahlreiche weitere Faktoren einfliessen:

| The Swatch Group AG | Kennzahlen | Scoring | Bemerkungen |

|---|---|---|---|

| ISIN | CH0012255144 | ||

| Land | Schweiz | ||

| Value-Kennzahlen | Kurs-Buchwert-Verhältnis | 1.00 | Tief bis fair bewertet |

| Kurs-Gewinn-Verhältnis | 14.30 | fair bewertet | |

| Kurs-Umsatz-Verhältnis | 1.54 | fair bewertet | |

| EV/EBITDA | 6.39 | tief bewertet | |

| Kurs-Cashflow-Verhältnis | 10.85 | fair bewertet | |

| Rendite für Aktionäre | -0.08 % | minimale Verwässerung durch neue Aktien | |

| Profitabilität | Gesamtkapitalrentabilität (ROA) | 1 | Nettoertrag CHF 774 Mio. |

| Cash Flow / ROA (CFROA) | 1 | operativer Cash Flow CHF 1.3 Milliarden | |

| Veränderung der ROA | 1 | ROA verbessert von -0.0037 auf 0.0593 | |

| Qualität der Einnahmen | 1 | CFROA (CHF 1.3 Mrd) ist höher als ROA (CHF 774 Mio) | |

| Finanzierung | Änderung der Verschuldung | 1 | Gearing von 0.00022 auf 0.00015 gesunken |

| Änderung des Working Capital (Liquidität) | 0 | Liquiditätsgrad 3 von 7.62 auf 7.34 gesunken | |

| Änderung der ausgegebenen Aktien | 0 | Anzahl Aktien von 257.58 auf 258.97 Mio gestiegen | |

| Effizienz | Veränderung der Bruttomarge | 1 | Bruttomarge von 72% auf 76% gestiegen |

| Veränderung des Vermögensumschlags | 1 | Vermögensumschlag von 41% auf 57% gestiegen | |

| Piotroski F-Score | 7 |

Warum ausgerechnet diese Value-Kennzahlen?

Die Grundzüge des Value Investing sind einigermassen klar: Value Investoren suchen unterbewertete Unternehmen, um in diese zu investieren. Dazu gehören oft eine quantitative und eine qualitative Analyse. Wenn es aber um die konkrete Umsetzung geht, gibt es eine Vielzahl von Herangehensweisen. Ich finde es gefährlich, sich auf eine Kennzahl wie zum Beispiel das Kurs-Gewinn-Verhältnis oder das Kurs-Buchwert-Verhältnis zu fokussieren und die Investitionsentscheidung nur von diesen quantitativen Faktoren der Unternehmensbewertung abhängig zu machen. Hier scheint mir die Kombination von Bewertungskennzahlen sinnvoll – wie zum Beispiel beim Value Composite von O’Shaugnessy. Solche Langzeitstudien sind meiner Meinung nach Gold wert und auch aussagekräftig. Er analysierte über 45 Jahre, vom 1. Januar 1964 bis 31. Dezember 2009 verschiedenste Value Kennzahlen, um herauszufinden, nach welchen Value Kennzahlen man Unternehmen auswählen kann, um die besten Renditen zu erzielen. Daraus entstand das sogenannte Value Composite, wobei es sich um eine Kombination dieser Value Kennzahlen handelt. Er testete dieses kombinierte Bewertungsranking für alle rollierenden 10-Jahres-Perioden über den 45-Jahres-Zeitraum zwischen 1964 und 2009. Dabei stellte er fest, dass es in 82 % der Fälle besser abschnitt als Unternehmen, die zwar anhand einer einzelnen Bewertungskennzahl unterbewertet waren – aber eben nicht, wenn man auch die anderen Bewertungskennzahlen angeschaut hätte.

Weshalb der Piotroski F-Score?

Der Piotroski F-Score ermöglicht eine erste Einschätzung zur Profitabilität, Finanzierung und Effizienz eines Unternehmens. Er geht auf den Professor für Rechnungswesen Joseph D. Piotroski zurück. Im Jahr 2000 schrieb er eine Forschungsarbeit mit dem Titel „Value Investing: The Use of Historical Financial Statement Information to Separate Winners from Losers„. Seine Ergebnisse übertrafen seine optimistischsten Erwartungen:

Der Kauf von Unternehmen, die auf seiner Neun-Punkte-Skala oder F-Score – wie er sie nannte – die höchste Punktzahl von 8 oder 9 erreichten, führte im 20-Jahres-Zeitraum von 1976 bis 1996 zu einer durchschnittlichen Überrendite von 13.4 % gegenüber dem Markt.

Hier könnt ihr seine Forschungsarbeit als PDF herunterladen:

Download Piotroski F-Score

Fazit: The Swatch Group AG

Kennzahlen The Swatch Group AG

Die Swatch Group AG ist im Moment fair bewertet oder sogar leicht unterbewertet. Bei der Entwicklung der Profitabilität und der Effizienz konnte Swatch sich im Vergleich zum Vorjahr verbessern.

Auf den ersten Blick sieht es so aus, als hätte Swatch zwei Probleme bei ihrer Finanzierung:

- Die Anzahl Aktien hat sich erhöht – was den Anteil am Gewinn für die bestehenden Aktionärinnen und Aktionäre verringert.

- Der Liquiditätsgrad 3 wurde schlechter – was die Zahlungsfähigkeit verschlechtert.

ABER:

Beides fällt hier kaum ins Gewicht. Ob nun die Anzahl Aktien 257.58 (2020) oder 258.97 (2021) beträgt, macht für die einzelnen Investorinnen und Investoren kaum einen Unterschied.

Beim Liquiditätsgrad ist die Kritik noch viel weniger angebracht: Ein Liquiditätsgrad 3 von 7.34 ist mehr als genug! Denn das heisst nichts anderes, als dass Swatch in der glücklichen Lage ist, 7.34 Mal mehr Umlaufvermögen als kurzfristige Verbindlichkeiten zu haben. Das ist so gut, dass es schon fast ineffizient in die andere Richtung ist, denn Cash alleine bringt keine Rendite – Swatch schwimmt sozusagen in Liquidität. Das liegt sicher auch an den Werten der Hayek-Familie: Schon der Vater Nicolas Hayek mochte es nicht, von der Gnade der Banken abhängig zu sein. Sein Sohn Nick Hayek und CEO von Swatch steht ihm da in nichts nach.

So kann The Swatch Group AG mit ihren Zahlen durchaus überzeugen.

Value Composite

Die Swatch Group AG hat ein Value Composite von 20, was bedeutet, dass das Unternehmen aus dieser Sicht tief bewertet ist. Ein negativer Punkt ist, dass der Freie Cashflow im letzten Jahr um 8.94 % gesunken ist. Auch die Einnahmen vor Zinsen und Steuern (EBIT) sanken in den letzten fünf Jahren um 114.22 %, konnten im letzten Jahr aber wieder um 43.92 % gesteigert werden.

Piotroski F-Score

The Swatch Group AG hat einen F-Score von 7. Die beiden Punkteabzüge sind sehr streng und vor allem beim Liquiditätsgrad 3 von 7.34 fast schon absurd. Somit liegt aus meiner Sicht der F-Score eher bei 8 oder sogar 9 – was der Maximalpunktzahl entspricht. Das ist ein sehr guter Wert, der auf eine solide Profitabilität, Effizienz und Finnazierung hindeutet. Besonders wenn man die Forschung von Professor Joseph D. Piotroski berücksichtigt: Immerhin konnten Unternehmen, welche die höchste Punktzahl von 8 oder 9 erreichten, im 20-Jahres-Zeitraum von 1976 bis 1996 eine durchschnittliche Überrendite von 13.4 % gegenüber dem Markt erzielen. Hier möchte ich jedoch wieder mein Wort der Warnung anbringen: NICHT jedes Unternehmen mit einem F-Score von 8 oder 9 erzielt eine solche Rendite! Manche liegen deutlich darüber, manche vielleicht nahe daran und wieder andere deutlich darunter. Solche Studien berücksichtigen meist ein diversifiziertes Wertschriftenportfolio. Es funktioniert also nicht, einfach eine einzige solche Aktie zu kaufen. Bei meinen eigenen Investitionen und vor allem als Vermögensverwalter achte ich darauf, sogenannte Einzeltitelrisiken genau im Auge zu behalten.

Würde ich die Aktie von The Swatch Group heute kaufen?

Swatch ist ein sehr zyklischer Titel, welcher viel Nerven verlangt. Aus heutiger Sicht ist die Aktie sicher nicht zu teuer. Da ein grosser Teil des Umsatzes im Luxussegment gemacht wird, ist der Geschäftsgang aber stark abhängig von China und auch in Russland lief das Geschäft bis zum 24. Februar 2022 ganz gut. Dies sind Risikofaktoren, welche man im Hinterkopf behalten sollte. Es gibt Unternehmen, die mit weniger Nervenkitzel mindestens so gute, wenn nicht sogar bessere Chancen bieten. Auch wenn Swatch aktuell günstig bis fair bewertet scheint, ist das Preismomentum einmal mehr im Keller.

Im aktuellen Umfeld mit geopolitischen Risiken wie dem Konflikt um Taiwan und dem Krieg in der Ukraine bin ich eher vorsichtig mit Investitionen in die Luxusindustrie. Ich wiederhole mich hier, aber im Moment sehe ich vor allem Chancen im Rohstoffsektor, wie man im Beitrag zum Rebalancing im August lesen kann. Es gibt dort profitable Unternehmen, die günstiger zu kaufen sind und noch dazu ein positives Momentum aufweisen.

Meine eine Swatch Aktie werde ich aber auf jeden Fall behalten – im Portfolio hat sie kein Gewicht und die nächste Aktionärsuhr kommt bestimmt.

Bei der Vermögensverwaltung für meine Kundinnen und Kunden suche ich eine Kombination zwischen tiefer Bewertung und hohem Momentum. Zusätzlich prüfe ich alle Unternehmen mit strengsten Qualitätskriterien, um der Value Trap vorzubeugen. Mein aktuelles Portfolio in der Vermögensverwaltung von Estoppey Value Investments findet ihr ebenfalls hier im Blog jeweils unter dem aktuellsten Rebalancing.

WICHTIG – Teilnahmebedingungen Verlosung

Um an der Verlosung teilzunehmen, müsst ihr nur zwei Dinge tun:

- Einen Kommentar schreiben:

Zum Beispiel was ist eure Lieblings Sachdividende?

Tipp: Als Gast kommentieren – Name eingeben & einfach Checkbox „Ich möchte lieber als Gast schreiben“ anwählen. - Kurze Nachricht schicken:

Drückt auf den Button „Verlosung“ und schreibt mir im Kontaktformular, wie ich euch nach der Verlosung am besten erreichen kann, falls ihr gewonnen habt: z. B. per E-Mail.

Die Verlosung läuft bis am Sonntag, 2. Oktober 2022 – danach werde ich die Gewinnerin oder den Gewinner per E-Mail informieren und die Gewinne per Post verschicken. Der Versand erfolgt nur in der Schweiz und Europa.

Bei der letzten Verlosung im Beitrag über die CALIDA AG hat folgender Leser gewonnen:

- D. B.: Aktionärs-Pyjama 2022 im Wert von 79.90 Schweizerfranken

Vielen Dank fürs Mitmachen und viel Freude an deinem Gewinn.

Verlost wird:

Swatch Aktionärsuhr 2022:

- Material: Bioceramic

- Armbanduhr

- Unisex

- Serie: SO32R100

Natürlich NEU und originalverpackt.